5月份我国钢材进出口状况分析 高产量低库存看钢市未来走势

摘要: 5月份海外需求持续疲软,国际钢材价格不断走低,国内钢材市场则维持震荡整理的态势,出口均价不断抬高,造成国内外价差继续缩减。南方的持续降雨打破了钢材市场维系了近一个月的平衡,由建材平稳小涨与板材的弱势调整转变为建材与板材的全面下跌。

5月份我国钢材进出口状况分析

5月份海外需求持续疲软,国际钢材价格不断走低,国内钢材市场则维持震荡整理的态势,出口均价不断抬高,造成国内外价差继续缩减。虽然5月份钢材出口总量略有回落,但总体仍保持较高水平,此外,我国钢材主要出口地区尤其是印度国内产能的扩张对后期我国钢材出口抑制作用较大。据海关最新统计,5月份出口钢材476万吨,较4月份下降1万吨,与去年同期相比下降3.64%。1-5月累计出口2004万吨,同比增长11.6%。5月份我国进口钢材128万吨,较4月份减少9万吨,比去年同期下降5.88%。1-5月累计进口683万吨,同比下降1.9%。

一、建筑钢材出口回落,板材品种有所上升

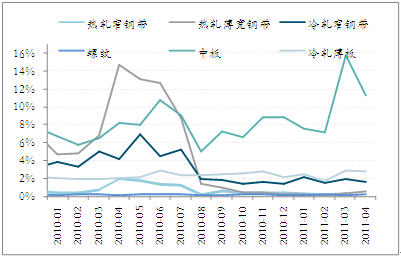

从具体品种出口量来看,5月份建筑钢材出口无论是环比还是同比均表现为不同程度下滑,其中,螺纹出口环比下降35.19%,线材环比下降9.7%。海外钢材市场依然处于低迷格局,钢材价格呈下滑趋势,需求减弱必然造成我国建材出口受到影响。板材方面,5月份整体板材出口呈环比上升态势,但具体来看,热轧部分品种出口环比大幅缩减,其中热轧薄板环比降幅几乎接近50%,热轧窄钢带出口略有回落;其余品种环比出口均表现为增长,中厚板品种涨幅最大,其中特厚板出口环比激增158%,厚板环比增长幅度也超过了50%。从主要出口地区流向来看,出口至比利时、美国和韩国的特厚板大幅增长,同期出口至伊朗、巴西和韩国的厚板也表现为大幅激增。

从上述品种的同比增速来看,除了冷轧薄板、冷轧宽钢带和中板外,其余品种的出口同比均呈大幅缩减趋势。一方面表明我国钢材出口产品结构在进一步优化,另一方面则说明在出口退税政策执行前,出口企业集中出口导致去年6月份钢材出口创出新高,此后数月虽有所恢复,但仍未达到前期高点。

综上所述,由于国际钢材市场萎靡不振,5月份国际钢价一路下跌,而国内钢价保持震荡整理格局,国内外价差持续收窄,我国钢材出口形势依然严峻,出口前景仍不明朗。总体来看,5月份钢材出口量较4月份仅回落1万吨,仍维持在400万吨以上。

图1 冷轧类产品出口情况 图2 中厚板产品出口情况

来源:海关总署来源:海关总署

从钢材品种的出口均价来看,除螺纹略有下降外,其余品种出口均价环比均有所上升,其中热轧薄板涨幅超过20%,其余品种在10%左右;与去年同期相比,出口均价全线上升。5月份钢材出口量虽然继续回落,但出口均价却在持续走高,由此表明我国钢材产品在国际市场中的竞争低位进一步提升,但同时出口报价的抬高将导致国内外价差持续收窄,不利于钢材出口。

此外,钢材国内外价差继续缩减,5月份国际钢材市场仍处于下行通道,同时,国内钢材市场维持震荡整理格局,6月中旬国内钢价开始全线下跌,或将带动国际钢价下行。

图3 主要钢材出口均价与国内钢材价格指数

来源:海关总署

二、出口至主要出口地环比持续回落

在我国前十大主要出口地区中,出口至韩国、印度和东南亚地区的钢材延续回落态势,其中出口至菲律宾环比下滑25.87%,出口至印度钢材环比继续下滑,幅度有所减缓。从出口总量来看,韩国和印度依然牢牢占据前两大出口地的位置,但从单月出口量来看,5月份已降至第六出口国的位置,主要因素依然是今年印度国内钢铁产能规模不断扩张,国内产能取代进口将成为主要趋势。

图4 2011年5月钢材出口目的地占比

来源:海关总署

三、出口占产量比重继续下降

5月份在国内钢材价格震荡运行,价格波动幅度较小,钢厂盈利空间依然较大,钢厂生产热情不减,5月份国内日均粗钢产量虽然有所回落,但仍处于历史高位,且6月上旬再度冲高至196万吨。但钢材品种日均产量除冷轧和中板环比小幅下降外,其余品种仍保持上升趋势。由于出口环比回落,因此5月份主要钢材品种出口占产量比重除了冷轧宽钢带继续上升外,其余仍呈微增或下降的趋势,与上月情况类似。

图5 钢材产品出口占产量比重情况

来源:海关总署

具体来看,冷轧宽钢带占比较上月上升4个百分点,热轧薄板、中板分别下降0.21和0.45个百分点,螺纹和线材也同时下降,其余呈微增态势。由此可见,5月份钢铁产品出口形势依然不容乐观,但整体保持在较高水平。

四、进口环比回落

除热轧薄板、厚板和中板外,5月份其它主要钢材品种进口总量保持下滑态势。具体来看,特厚板环比降幅最大,幅度接近50%,其次是热轧薄宽钢带,环比下降30%,冷轧各品种环比均有回落。从同比增速来看,中厚板和线材同比小幅增长,其余品种则不同程度下滑。

从进口来源地看,自越南进口的钢材大幅锐减,此外自日本进口的钢材略有回落,同期自美国和法国进口量小幅下降。

近期美国经济数据低于预期,显示美国经济复苏步伐有所放缓。目前海外需求依然没有起色,国际钢材价格延续下行态势,6月中旬起,国内钢材市场由窄幅震荡转入全线下跌阶段,市场观望气氛浓厚。未来1个月下游需求仍将低迷,国内钢材市场维持弱势运行,或将带动国际钢材市场的下行,由此国内外价差存在着继续收窄的可能,这必然会抑制钢材出口。此外,我国钢材主要出口国家和地区国内钢铁产能规模扩张对未来钢材出口的抑制作用值得我们长期跟踪并密切关注。数据显示,我国出口至印度的钢材逐步缩减,而印度已由我国第二大出口国降至第六出口国。鉴于此,唯有不断开拓新的出口地区,并致力于提高出口钢材产品质量,才能打破出口市场的严峻局面。(我的钢铁研究中心(MRI) 韩丹)

高产量低库存看钢市未来走势

南方的持续降雨打破了钢材市场维系了近一个月的平衡,由建材平稳小涨与板材的弱势调整转变为建材与板材的全面下跌。建材需求的季节性回落,终于使钢材市场累积的风险得以释放。然而,尽管市场回调趋势基本确立,但粗钢产量依然没有明显减小,进一步加大了后期市场下行的压力。

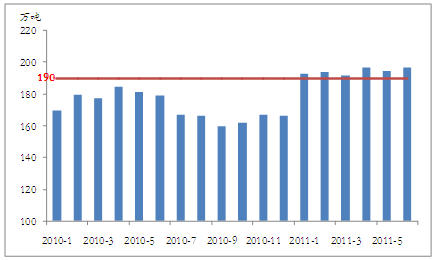

5月份全国日均粗钢产量为194万吨,较4月有小幅下降,但6月上旬日均粗钢产量又再次上涨达到了196.7万吨。今年以来,无论是高位运行的铁矿石价格和提前来临的电荒,还是早早呈现弱势的板材需求均未对钢厂生产热情带来影响,中国的钢铁行业已经连续5个月运行在日均190万吨以上的水平。

笔者认为这与中国钢铁行业贸易模式密不可分。钢厂在钢材贸易中议价能力较强,产销率接近100%,对其盈利能力影响最直接的非市场价格,而是钢厂出厂价格。上半年,尽管市场价格涨跌互现,但总体波动幅度较小,在市场价格下跌趋势确立之前,钢厂通常不会下调出厂价格,出厂价格的坚挺就致使钢厂利润维持在一个相对不错的水平,钢厂生产的热情自然不会消退。然而,从最近宝武鞍三大钢厂7月出厂价和最近市场价格的明显回调来看,钢材市场回调的趋势已基本确立,钢厂也将会陆续下调出厂价格,从而降低盈利水平,带动产量的下降。

图1 2011年上半年粗钢产量持续高位运行

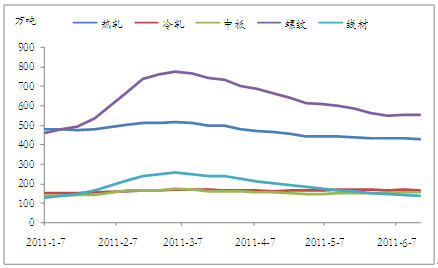

今年钢材市场运行的另一个特点就是高产量下的库存持续消化。从库存消化的品种来看,建材的下降幅度要明显高于板材,这与二者下游需求的表现密不可分。汽车、机械、造船、家电等行业均在政策退出、宏观调控、日本地震等等内外部因素的综合影响下均出现一定的放缓,而持续在高位运行的固定资产投资和房地产投资增速则对建材的需求形成了强力的支撑,也是社会库存持续下降的主要因素之一。

库存持续下降的另一个原因是贸易商囤货意愿下降,采取主动降库存的策略。一方面,在持续货币紧缩的政策的调控下,部分贸易商资金压力日趋增大,加大了贸易商囤货的成本和风险,导致贸易商主动控制库存水平以降低风险;另一方面,贸易商的盈利依赖钢材价格的波动低吸高抛,而今年的行情上冲无力,下跌无门,甚至出现钢价在1个月时间内仅在50元的区间内震荡的格局,钢厂价格持续坚挺,这也使贸易商很难找到一个合适的囤货时机,快进快出成为主要操作策略,社会库存量难以累积;再次,钢价季节性回调的预期,也使贸易商囤货更加谨慎,宏观经济在调控的作用下稳步放缓,板材的需求早早呈现弱势,建材的需求支撑了一段行情,但随着雨季高温季节的来临,建材需求的季节性回落必然使市场面临较大的回调压力,正是这种预期使贸易商囤货的积极性大幅下降。总体来看今年降库存的顺利进行是贸易商主动和被动降库存的综合体现。

图2 钢材去库存持续进行

高产量、降库存和钢价高位窄幅盘整是上半年钢市运行最主要几个特征,然而在笔者看来,这几个特征都到了迎来拐点的时间窗口。继板材之后,建材的价格也呈现出弱势,一方面,前期品种价格分化形成价差需要适当修复,另一方面,钢材价格的全面下跌,必然带动原材料价格的回调,从而打开钢价下跌空间,钢材价格有望迎来一波300~400元的回调。同时,钢厂出厂价格的回调缩小了其盈利空间,高产量也必然难以为继。随着需求减弱、价格回调,降库存的难度愈发加大,贸易商也会在适当的时间和价位开始囤货以备下半年保障性住房的集中开工带来的一波行情。综合以上,钢市运行即将迎来拐点,步入一段2个月左右的弱势调整期。(我的钢铁网研究中心(MRI) 郭毅 )

暂无评论