库存高企 光伏还要卷到什么时候?

国内光伏新增装机量爆发

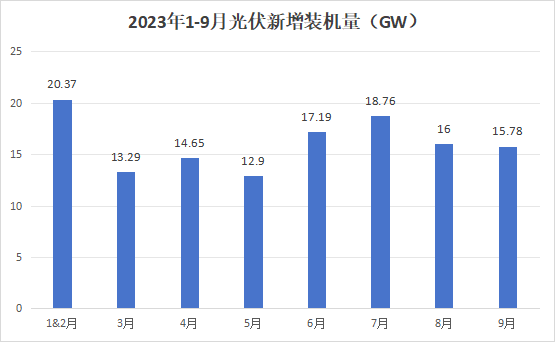

10月23日,国家能源局发布了1-9月份全国电力工业统计数据,2023年1-9月我国光伏累计新增装机达128.94GW,同比增长145.1%;9月单月数据,光伏新增装机15.78GW,同比增长94.1%,环比下降1.4%。

2023年1-9月光伏新增装机量

值得一提的是,今年全国可再生能源装机历史性超过煤电,在可再生能源装机中光伏装机的占比最高。多家机构也将国内光伏整年新增装机量预期提高至140GW至210GW,全球光伏新增装机量305-350GW。

库存高企 欧洲光伏组件库存超80GW

然而,与终端装机量爆发形成鲜明对比的,则是身处其中的上游供应商感到“卷麻了”。从Big-Bit资讯在2023年走访的企业口中,普遍得到的反馈都是说今年以来光伏市场竞争更加激烈,也有少部分磁性元件厂商对光伏市场未来发展前景的态度不似以往乐观。

这种反差原因何在?是因为扩产吗?

深圳市海光电子有限公司研发总监马进雄表示:“应该跟上半年光伏备库存有关。上半年很多光伏客户都要求供应商备了很多库存,有些企业可能没有提交或者压在供应链上,虽然终端光伏新增装机量增速快,但光伏供应链仍处于去库存阶段,所以大家会觉得比较难受。”

东莞铭普光磁股份有限公司研发部副总经理杨建民持有同样的看法,“主要是前两年光伏库存严重所造成。因为很多厂商库存严重,虽然光伏装机量在增长,但上游供应商并没有生产或者没有接到新订单,所以大家觉得比较难受。”

杭州普晶电子科技有限公司总经理桂玉红也认为:“光伏总体市场需求肯定是有一定下降,但比重没有那么重,主要原因还是经销商手中库存太多导致。”

以光伏组件为例,海关数据显示,2022年中国出口欧洲光伏组件86.6GW,而欧洲2022年光伏新增装机是41GW,也就是说仅2022年一年欧洲的光伏库存就超过40GW。今年上半年,我国欧洲出口了136.55亿美元的光伏组件,约合980亿人民币,今年上半年光伏组件均价约1.7元/W,折算下来约60GW,而2023年机构普遍预计欧盟光伏新增装机量约43GW-67.8GW,按照较为乐观的预测上半年光伏新增装机量实现30WG,库存也已超过70GW。挪威咨询机构Rystad Energy公司发布的一份研究报告也提到,截至2023年8月底,欧洲光伏组件经销商所有未售出的光伏组件总装机容量约80GW,并预计到可能会超过100GW。

高企的光伏组件库存也一定程度上制约了终端需求向上游传递,尤其是当这些库存以肉眼可见的速度贬值,光伏组件价格从今年初的每瓦1.8元至1.9元,降到现在的每瓦1.2元至1.3元左右,降幅达到30%左右。

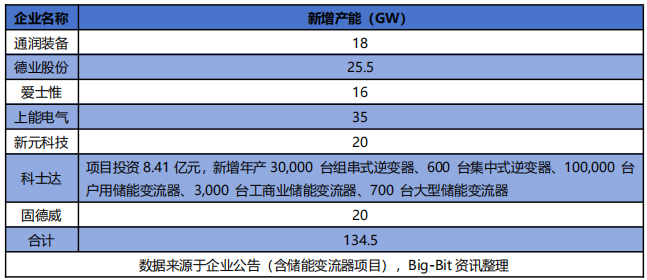

扩产仍在继续 2023年新增产能超134GW

随着光伏产业迈入高景气周期,光伏行业扩产提速。据不完全统计,2021年初至今,我国光伏规划扩产超过480个。

部分逆变器企业扩产情况

我们以光伏逆变器为例,根据Big-Bit资讯统计的数据显示,近两年新入局光伏逆变器的企业数量已超过30家,2023年以来公布的光伏逆变器扩产计划中,预计新增光伏逆变器产能超过150GW,而阳光电源、锦浪科技等光伏逆变器龙头企业则更早就已开始扩产,其中阳光电源印度工厂10GW、泰国工厂15GW光伏逆变器已达产;锦浪科技向特定对象募资中的11亿元将投入到年产95万台组串式逆变器新建项目,产能扩张幅度达166.67%(扩产前组串式逆变器产能为77万台),锦浪科技对媒体表示,到今年年底光伏逆变器总产能可以达到80GW。

从整个光伏产业链而言,目前光伏逆变器环节集中度较高,光伏逆变器技术要求高,且销售依赖特有渠道,进入光伏逆变器行业的门槛相对较高。对于磁元件企业而言,相比光伏其他环节,未来面临的竞争压力反而会更小。

其中,跨界进军光伏逆变器最具代表的当属德业股份和正泰电器。德业股份成立于 2000 年,主营家电业务,2016年通过并购宁波大学下属独立学院一个教授创业团队的专利和商标,进入光伏逆变器和储能行业,目前已形成储能、微型并网及组串式并网逆变器三大类产品并驾齐驱的产品矩阵。

2018年,德业股份光伏逆变器业务营收仅有0.32亿元,到2022年光伏逆变器业务营收已达到39.57亿元,连续五年超过200%的同比增长率,也使得光伏逆变器业务成为公司的第一大业务,占比超过60%。2022年,德业股份逆变器总计销售134.83万台,其中储能逆变器29.90万台,组串式逆变器24.69万台,微型并网逆变器80.24万台,微型逆变器业务已成功跻身国内前三甲。

据不完全统计,年内已有超25家非光伏主业上市公司涉足光伏领域,总投资已达千亿元以上,如平安、美的、格力、海尔等知名企业都已介入光伏领域。

磁性元件单一订单金额更小

光伏产业链扩产潮的影响也开始逐步向上游传导。

深圳市大润科技有限公司总经理王金斗表示,“今年光伏市场的一个显著特点是订单金额更小、更杂、更凌乱,可能是内卷比较严重,说的夸张点,可能以前一个订单10万,现在只有1万甚至5千,但是订单的数量则增长明显,且交期更短、品质要求更高,像去年膜包线订单交期一般要求是半个月,今年都要求控制在一周之内。”

众多新入局者,是否会导致磁性元件企业经营光伏市场的逻辑生变,如需要面对更多的整机企业、单一订单金额更小?或者说这种状态是否会成为未来常态?

马进雄认为不会。“今年我们光伏版块业绩增长30%,订单金额也没有出现十分明显的变化,目前光伏市场主要还是集中在头部企业,量小的也比较难起来,短期内我认为不会出现这种情况。”

杨建民也表示,“今年以来出口订单确实减少了,新能源整体的订单金额也呈下降,但从长远来看我觉得还是会回归到正常的商业模式,集中度会越来越高,目前这种状态可能会持续半年或到明年上半年。”

那对于磁性元件企业而言,未来哪些细分产品会更具有发展潜力?桂玉红也阐述了自己的看法,“户用光伏、储能等细分市场的体量今年是被销库存制约的,我认为110、225、320、350等机型未来几年都不会差。”

未来光伏市场如何发展

中国光伏能够后来居上领跑全球,在于不断地科技创新与科研突破,从而使光伏度电成本持续下降。

有关机构的监测显示,随着光伏技术不断创新迭代,过去10年间中国光伏发电度电成本下降超过80%,其中硅片的价格较十年前下降了97%,组件的价格较十年前下降了96%。伴随着成本下降,光伏发电效能显著提升,电池效率较十年前提升35%,组件效率较十年前提升33%。

自2021年掀起的硅料潮后,未来硅料成本也将继续降低。去年10我们曾统计过硅料环节的扩产情况,并预测2023年硅料产能缺口将逐步填平(详情可查看:《缺料与扩产 光伏硅料产能过剩了吗》),实际上目前硅料价格已从高峰期30万/吨下降至7万/吨左右,这也是前文提到组件价格不断下降的原因。

产能制约最后一环打通后,加上目前电池技术正从P型向N型过渡(N型比P型效率高约3%-5%),从今年招标结果显示,N型组件占比已提高至20.5%,N型产品逐渐实现大规模应用,行业进入电池技术迭代关键期。未来光伏度电成本将进一步降低,推动终端装机量爆发,并带动上游磁性元件需求量的爆发。

暂无评论