内容摘要:

回顾2009年,铜价依托于宏观经济转暖等多方面因素呈现出波澜壮阔的V型反转走势,2009年宏观经济见底回稳,2010年宏观经济有望保持稳定增长,市场主要国家货币流动性仍充裕,国内M1增速在9月份超过M2增速,历史上1999年下半年和2000年,以及2007年,都出现M1增速大于M2,这虽然有利于经济持续活跃,但也会进一步引发出通胀忧虑,而这种通胀会延迟6个月出现,在2010年存在着通胀预期,09年铜价的走势已经体现投资需求的特质,投资需求的拉动成为铜价上涨的主要因素之一,但这种炒作部分透支了铜价涨幅,主要国家仍未回收流动性,在通胀出现后,各国有望迎来回收流动性的加息周期,那时金属市场有望迎来高位震荡,关注后期流动性回收时机,在2010年投资需求拉动仍会较为明显。

铜市下游需求仍强劲,各国在2010年仍要加大民生投入,基础设施建设有望持续推动铜需求。在中国率先复苏的带动下,各国的经济领先指标以及PMI数据已经逐渐走出谷底,考虑到中国高价储备铜的可能性较小,源至于发达国家的铜需求有望弥补2010年中国进口下滑留下的缺口,整体需求方面仍有一定保证。

2009年房地产市场的走稳也是维持铜价主要动力,特别是中国房地产市场持续火爆,美国及迪拜房地产事件作为前车之鉴,虽然中国已经开始着手降温房地产市场,但是房地产市场在2010年度调整幅度有限,我们在宏观报告中指出房地产周期为18-20年,我国目前仍处于黄金增长期,房地产行业仍将保持稳定增长。

从新一年度的铜冶炼TCRC加工费的谈判中可以看出,精铜矿供应仍偏紧、精精矿品位不断下降、开采难度加大,同事罢工因素随着铜价高企也不断滋生,成本提升也将后期给予铜价支撑。

展望2010年铜价走势,综合以上基本面分析,铜价仍然处于需求旺盛供应偏紧情况之中,沪铜(59150,2830.00,5.02%)接近6万元,铜价整体格局是宽幅震荡向上,底部逐渐抬升,年内目标位可以看至8万元,下方强支撑45000元附近。

第一部分:2009年铜市场走势回顾及市场形态分析

有色金属的价格在金融危机中受到拖累是最为明显,伦敦铜价格从8000美元以上的高位一举跌破3000美元。进入2009年,各国政府积极的救市政策令宏观经济逐步见底走稳,美国低利率政策及中国的4万亿经济刺激计划等奠定了经济复苏的基础。中国进入新一轮铜库存储备周期成为了铜价反弹的导火索,随着经济复苏的明朗、流动性的充裕,铜金属表现为集商品及金融属性一体的投资品种受到资金青睐,演绎了波澜壮阔的上涨行情,全年上涨幅度已经达到150%以上。

一、第一阶段:1月-4月震荡上行阶段国储收铜及套利买盘强劲

这个阶段铜价上涨来至于国储收铜及国内套利买盘的力量,受此因素影响铜价产生阶段性上涨,而且涨幅颇大,现货市场也在铜价走高过程中出现复苏迹象,整个铜市出现久违的牛市景观。事实上,国内需求目前出现明显回暖,而欧美各国暂时并未出现类似与国内的复苏,但我们可以看到美国的房地产市场出现小幅走高,耐用品订单也出现增加,预示着经济有望见地,铜价在08年大幅下跌后,目前走势表明对于铜价而言最悲观的时刻已经过去。

虽然08年12月-09年2月精铜进口量出现较为明显的增加,但考虑到废铜供应大幅减少,国家收储以及国内铜精矿产量下降,1-2月份国内市场铜供应大于需求的程度并不大。而去年第四季度铜价大幅下跌之后,产业链上铜相关企业库存下降至低位。09年2月份开始进入消费旺季。在铜价走强预期的背景下,企业铜库存储备的增加足以消化这部分过剩量。

市场形态:

A、进入09年3月份以来,铜价走出了至金融危机后久违的单边上涨行情,受国内精铜消费季节性回升的推动,而流动行快速释放以及国储收购因素也对铜价起到推波助澜作用,沪铜呈现明显强于伦敦铜的走势特点。伦敦铜在3月呈现震荡上行走势,目前整体均线系统成多头排列。整个3月伦铜最高触及4个月内高点4167美元/吨,基金净空出现回落。3月24日CFTC公布的美铜持仓报告显示,基金净空连续4周减少,基金空头回补导致目前行情出现大幅上涨,目前基金净空18415手。

B、三大交易所铜持仓日总存量进入2009年3月同步上行,但上行幅度略有差异。如LME基本维持在24万手以上小幅增加态势;上海铜持仓日总存量由09年2月份32万手大幅上升至40万手左右。三大交易所铜持仓日总存量出现上升,这也是为近期铜市走高行情奠定了基础。

C、截止到3月27日,LME库存大幅由前期接近55万吨连续下降至50万左右,且注册仓单出现大幅度飙升,注册仓单占库存比最高超过12%,出库明显。LME库存由09年2月低54万吨下降至3月27日的50万吨。而上海铜库存在3月仍处在较底水平,在伦敦库存减少的同时,沪铜库存并未出现增多,截止3月27日总库存只维持在25181吨,COMEX有45121短吨。近期伦敦库存大幅流出,主要是亚洲地区仓库库存迅速流出,新加坡、马来西亚、韩国流出仓单明显,显示来自中国的力量短期内支撑了铜价的走势。

D、LME现货已经连续5个月保持贴水状态,自从08年10月由升水市场转入贴水市场以来,贴水幅度在3月份扩大至40美元/吨左右,铜市后期市场不容乐观。上海铜仍然维持了100-300元的升水格局,但升水幅度已经大幅缩减。

二、第二阶段:4月-7月高位盘整阶段多空因素交织,消化前期涨幅为主

该阶段多空消息交织,铜价以消化前期涨幅为主。一方面,美国的经济数据明显回暖,预示全球经济最困难时期可能已经过去,随着美国经济整体风险程度的下滑,避险资金开始从美元中撤离,导致美元指数持续走低,对随之而来可能出现通胀的担忧引发商品投资热情进一步提升,间接地强化了商品的技术性反弹。另一方面,源自供给的压力正在逐步减弱,两地套利买盘空间已经不复存在,国内废铜供应出现复苏,国内现货升水已经大幅缩减,供应逐步宽松再度成为制约铜价持续上行的主要因素。

市场形态:

A、伦铜走出了一波凌厉的下探回升行情,在2次下探60日均线支撑后,伦铜最高曾经触及5645美元/吨,伦铜、沪铜都创出9个月以来的性高,本轮行情得益于美元下滑以及美国公布各大企业财报超出预期,在7月行情中沪伦套利窗口再度打开,后期如能持续对于铜价支撑依旧明显。基金净空出现减少态势, 7月21日CFTC公布的美铜持仓报告显示,基金净空出现大幅回落,空头平仓加剧了行情涨幅,基金净空16060手。

B、截止7月30日,三大交易所铜持仓日总存量进入2009年7月出现不同程度的上升,如LME增1704至245819手,出现了小幅增仓态势;上海铜持仓日总存量由09年7月初43万手大幅上升至月底的46万手以上。三大交易所铜持仓日总存量出现上升,因此为后期市场活跃奠定了基础。

C、截止到7月30日,LME库存在7月中旬改变了连续3个月的大幅下滑走势,出现连续10个交易日的库存上涨,目前库存维持在28万吨附近,7月10日的库存258575吨,但我们看到注销仓单随着库存的增加出现一定程度的增加,预示后期仍有继续流出的可能,而上海铜库存进入7月后出现连续回落,截止7月24日总库存49348吨,而6月中旬上海库存为68536吨,COMEX有55799短吨,同样大幅减少。

D、LME现货在7月出现了小幅升水,结束了连续贴水状态,但升水无法维持,目前依旧是小幅贴水状态,贴水5-10美元之间,近期不断上行的期价令现货市场随之跟涨,在需求预期提升的情况下,现货市场有望持续补涨,上海铜升水格局出现萎缩,下滑至50-100元左右的升水格局,随着后期进口到港,国内紧缺压力得到缓解。

三、第三阶段:7月至年底的震荡上行阶段,宏观经济复苏及流动性充裕支撑

在本阶段,宏观面以及资金因素成为最主要推动力,同时新年度的铜加工费谈判及短期罢工因素的刺激,共同令铜价触及年内新高60000元/吨。截止到2009年10月新增商品市场基金已经超过2006年牛市行情资金流入总量,这为后期行情走势提供了重要支持,随着第四季度中国及海外经济数据预期走强,资金仍会流入市场,在全球低利率前提下,市场资金环境仍会充裕。

市场形态:

A、进入09年12月份以来,伦铜价在短暂整理后,成功突破了7000美元前期压制,最高曾经触及7425美元的年内新高;沪铜最高曾达到60000元以上的高位,创出本轮上涨的新高,国内外经济数据的走强以及资金推动导致铜价持续涨势,铜的金融属性深度被挖掘,基金持仓大幅提升,净多持仓稳步增加,最新(12月22日)CFTC公布的美铜持仓报告显示,基金总持仓145637手,基金净多8575手。

B、截止12月23日,三大交易所铜持仓日总存量出现不同程度的变化,如LME年增22659手至263133手,增幅9.42%;上海铜持仓年减少29660手至313954手,降幅8.63整体持仓出现下滑。

C、截止到12月23日,伦沪两地交易所库存同步发达,如LME年增141125吨至480900吨,增幅41.53%;上海铜库存年增86555吨至104377吨,增幅486%。

D、LME现货在09年下半年里维持了20-30美元的贴水状态,现货呈现较大压力,伴随库存压力增大,后期在需求预期提升的情况下,现货市场有望持续补涨,贴水幅度限制价格走势;而上海铜贴水格局出现回落,目前贴水200-300元附近,国内市场压力得到缓解。

图1:沪铜指数走势、成交、持仓情况

图为沪铜指数走势、成交、持仓走势图。(图片来源:北京中期)

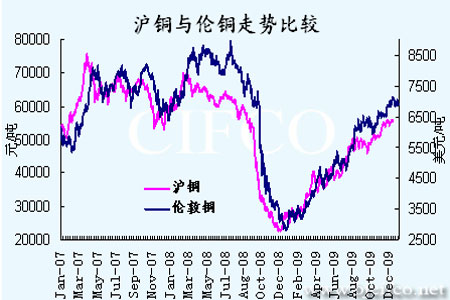

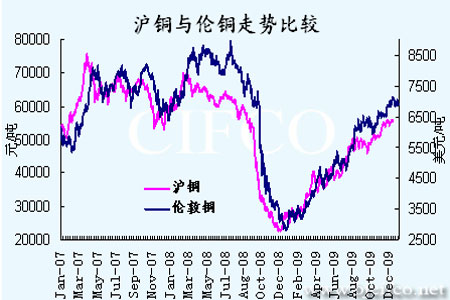

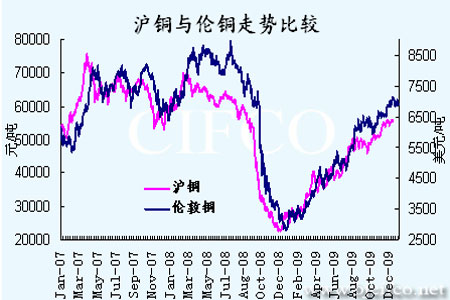

图2:沪铜与伦铜走势比较

图为沪铜与伦铜走势比较图。(图片来源:北京中期)

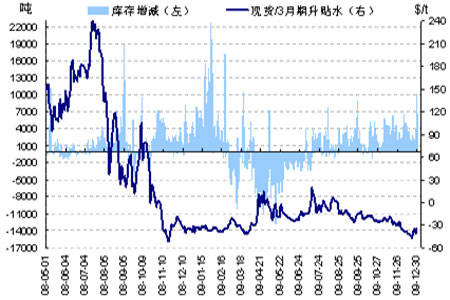

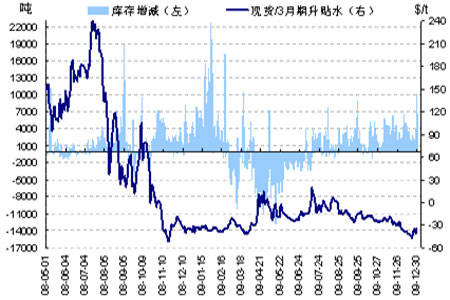

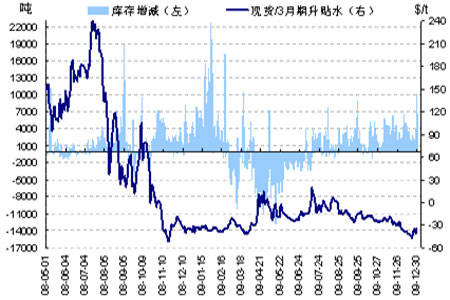

图3:LME现货/3月期升贴水与库存变化

图为LME现货/3月期升贴水与库存变化走势图。(图片来源:北京中期)

图4:LME库存与注销仓单

图为LME库存与注销仓单走势图。(图片来源:北京中期)

图5:LME持仓量与价格

图为LME持仓量与价格走势图。(图片来源:北京中期)

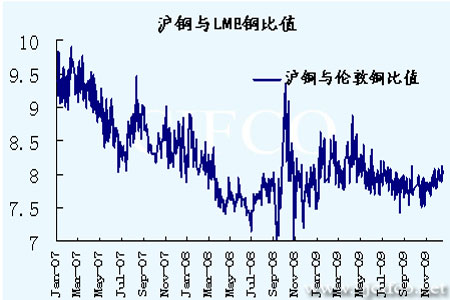

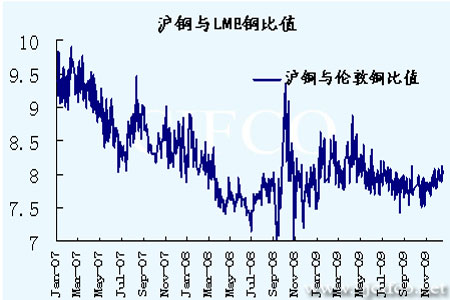

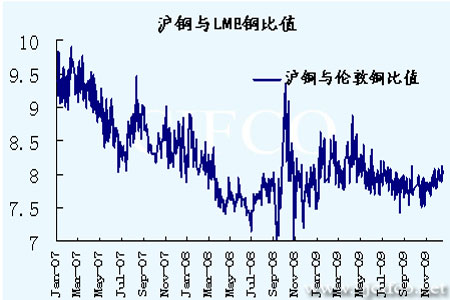

图6:

图为沪铜与LME铜比值走势图。(图片来源:北京中期)

内容摘要:

回顾2009年,铜价依托于宏观经济转暖等多方面因素呈现出波澜壮阔的V型反转走势,2009年宏观经济见底回稳,2010年宏观经济有望保持稳定增长,市场主要国家货币流动性仍充裕,国内M1增速在9月份超过M2增速,历史上1999年下半年和2000年,以及2007年,都出现M1增速大于M2,这虽然有利于经济持续活跃,但也会进一步引发出通胀忧虑,而这种通胀会延迟6个月出现,在2010年存在着通胀预期,09年铜价的走势已经体现投资需求的特质,投资需求的拉动成为铜价上涨的主要因素之一,但这种炒作部分透支了铜价涨幅,主要国家仍未回收流动性,在通胀出现后,各国有望迎来回收流动性的加息周期,那时金属市场有望迎来高位震荡,关注后期流动性回收时机,在2010年投资需求拉动仍会较为明显。

铜市下游需求仍强劲,各国在2010年仍要加大民生投入,基础设施建设有望持续推动铜需求。在中国率先复苏的带动下,各国的经济领先指标以及PMI数据已经逐渐走出谷底,考虑到中国高价储备铜的可能性较小,源至于发达国家的铜需求有望弥补2010年中国进口下滑留下的缺口,整体需求方面仍有一定保证。

2009年房地产市场的走稳也是维持铜价主要动力,特别是中国房地产市场持续火爆,美国及迪拜房地产事件作为前车之鉴,虽然中国已经开始着手降温房地产市场,但是房地产市场在2010年度调整幅度有限,我们在宏观报告中指出房地产周期为18-20年,我国目前仍处于黄金增长期,房地产行业仍将保持稳定增长。

从新一年度的铜冶炼TCRC加工费的谈判中可以看出,精铜矿供应仍偏紧、精精矿品位不断下降、开采难度加大,同事罢工因素随着铜价高企也不断滋生,成本提升也将后期给予铜价支撑。

展望2010年铜价走势,综合以上基本面分析,铜价仍然处于需求旺盛供应偏紧情况之中,沪铜(59150,2830.00,5.02%)接近6万元,铜价整体格局是宽幅震荡向上,底部逐渐抬升,年内目标位可以看至8万元,下方强支撑45000元附近。

第一部分:2009年铜市场走势回顾及市场形态分析

有色金属的价格在金融危机中受到拖累是最为明显,伦敦铜价格从8000美元以上的高位一举跌破3000美元。进入2009年,各国政府积极的救市政策令宏观经济逐步见底走稳,美国低利率政策及中国的4万亿经济刺激计划等奠定了经济复苏的基础。中国进入新一轮铜库存储备周期成为了铜价反弹的导火索,随着经济复苏的明朗、流动性的充裕,铜金属表现为集商品及金融属性一体的投资品种受到资金青睐,演绎了波澜壮阔的上涨行情,全年上涨幅度已经达到150%以上。

一、第一阶段:1月-4月震荡上行阶段国储收铜及套利买盘强劲

这个阶段铜价上涨来至于国储收铜及国内套利买盘的力量,受此因素影响铜价产生阶段性上涨,而且涨幅颇大,现货市场也在铜价走高过程中出现复苏迹象,整个铜市出现久违的牛市景观。事实上,国内需求目前出现明显回暖,而欧美各国暂时并未出现类似与国内的复苏,但我们可以看到美国的房地产市场出现小幅走高,耐用品订单也出现增加,预示着经济有望见地,铜价在08年大幅下跌后,目前走势表明对于铜价而言最悲观的时刻已经过去。

虽然08年12月-09年2月精铜进口量出现较为明显的增加,但考虑到废铜供应大幅减少,国家收储以及国内铜精矿产量下降,1-2月份国内市场铜供应大于需求的程度并不大。而去年第四季度铜价大幅下跌之后,产业链上铜相关企业库存下降至低位。09年2月份开始进入消费旺季。在铜价走强预期的背景下,企业铜库存储备的增加足以消化这部分过剩量。

市场形态:

A、进入09年3月份以来,铜价走出了至金融危机后久违的单边上涨行情,受国内精铜消费季节性回升的推动,而流动行快速释放以及国储收购因素也对铜价起到推波助澜作用,沪铜呈现明显强于伦敦铜的走势特点。伦敦铜在3月呈现震荡上行走势,目前整体均线系统成多头排列。整个3月伦铜最高触及4个月内高点4167美元/吨,基金净空出现回落。3月24日CFTC公布的美铜持仓报告显示,基金净空连续4周减少,基金空头回补导致目前行情出现大幅上涨,目前基金净空18415手。

B、三大交易所铜持仓日总存量进入2009年3月同步上行,但上行幅度略有差异。如LME基本维持在24万手以上小幅增加态势;上海铜持仓日总存量由09年2月份32万手大幅上升至40万手左右。三大交易所铜持仓日总存量出现上升,这也是为近期铜市走高行情奠定了基础。

C、截止到3月27日,LME库存大幅由前期接近55万吨连续下降至50万左右,且注册仓单出现大幅度飙升,注册仓单占库存比最高超过12%,出库明显。LME库存由09年2月低54万吨下降至3月27日的50万吨。而上海铜库存在3月仍处在较底水平,在伦敦库存减少的同时,沪铜库存并未出现增多,截止3月27日总库存只维持在25181吨,COMEX有45121短吨。近期伦敦库存大幅流出,主要是亚洲地区仓库库存迅速流出,新加坡、马来西亚、韩国流出仓单明显,显示来自中国的力量短期内支撑了铜价的走势。

D、LME现货已经连续5个月保持贴水状态,自从08年10月由升水市场转入贴水市场以来,贴水幅度在3月份扩大至40美元/吨左右,铜市后期市场不容乐观。上海铜仍然维持了100-300元的升水格局,但升水幅度已经大幅缩减。

二、第二阶段:4月-7月高位盘整阶段多空因素交织,消化前期涨幅为主

该阶段多空消息交织,铜价以消化前期涨幅为主。一方面,美国的经济数据明显回暖,预示全球经济最困难时期可能已经过去,随着美国经济整体风险程度的下滑,避险资金开始从美元中撤离,导致美元指数持续走低,对随之而来可能出现通胀的担忧引发商品投资热情进一步提升,间接地强化了商品的技术性反弹。另一方面,源自供给的压力正在逐步减弱,两地套利买盘空间已经不复存在,国内废铜供应出现复苏,国内现货升水已经大幅缩减,供应逐步宽松再度成为制约铜价持续上行的主要因素。

市场形态:

A、伦铜走出了一波凌厉的下探回升行情,在2次下探60日均线支撑后,伦铜最高曾经触及5645美元/吨,伦铜、沪铜都创出9个月以来的性高,本轮行情得益于美元下滑以及美国公布各大企业财报超出预期,在7月行情中沪伦套利窗口再度打开,后期如能持续对于铜价支撑依旧明显。基金净空出现减少态势, 7月21日CFTC公布的美铜持仓报告显示,基金净空出现大幅回落,空头平仓加剧了行情涨幅,基金净空16060手。

B、截止7月30日,三大交易所铜持仓日总存量进入2009年7月出现不同程度的上升,如LME增1704至245819手,出现了小幅增仓态势;上海铜持仓日总存量由09年7月初43万手大幅上升至月底的46万手以上。三大交易所铜持仓日总存量出现上升,因此为后期市场活跃奠定了基础。

C、截止到7月30日,LME库存在7月中旬改变了连续3个月的大幅下滑走势,出现连续10个交易日的库存上涨,目前库存维持在28万吨附近,7月10日的库存258575吨,但我们看到注销仓单随着库存的增加出现一定程度的增加,预示后期仍有继续流出的可能,而上海铜库存进入7月后出现连续回落,截止7月24日总库存49348吨,而6月中旬上海库存为68536吨,COMEX有55799短吨,同样大幅减少。

D、LME现货在7月出现了小幅升水,结束了连续贴水状态,但升水无法维持,目前依旧是小幅贴水状态,贴水5-10美元之间,近期不断上行的期价令现货市场随之跟涨,在需求预期提升的情况下,现货市场有望持续补涨,上海铜升水格局出现萎缩,下滑至50-100元左右的升水格局,随着后期进口到港,国内紧缺压力得到缓解。

三、第三阶段:7月至年底的震荡上行阶段,宏观经济复苏及流动性充裕支撑

在本阶段,宏观面以及资金因素成为最主要推动力,同时新年度的铜加工费谈判及短期罢工因素的刺激,共同令铜价触及年内新高60000元/吨。截止到2009年10月新增商品市场基金已经超过2006年牛市行情资金流入总量,这为后期行情走势提供了重要支持,随着第四季度中国及海外经济数据预期走强,资金仍会流入市场,在全球低利率前提下,市场资金环境仍会充裕。

市场形态:

A、进入09年12月份以来,伦铜价在短暂整理后,成功突破了7000美元前期压制,最高曾经触及7425美元的年内新高;沪铜最高曾达到60000元以上的高位,创出本轮上涨的新高,国内外经济数据的走强以及资金推动导致铜价持续涨势,铜的金融属性深度被挖掘,基金持仓大幅提升,净多持仓稳步增加,最新(12月22日)CFTC公布的美铜持仓报告显示,基金总持仓145637手,基金净多8575手。

B、截止12月23日,三大交易所铜持仓日总存量出现不同程度的变化,如LME年增22659手至263133手,增幅9.42%;上海铜持仓年减少29660手至313954手,降幅8.63整体持仓出现下滑。

C、截止到12月23日,伦沪两地交易所库存同步发达,如LME年增141125吨至480900吨,增幅41.53%;上海铜库存年增86555吨至104377吨,增幅486%。

D、LME现货在09年下半年里维持了20-30美元的贴水状态,现货呈现较大压力,伴随库存压力增大,后期在需求预期提升的情况下,现货市场有望持续补涨,贴水幅度限制价格走势;而上海铜贴水格局出现回落,目前贴水200-300元附近,国内市场压力得到缓解。

图1:沪铜指数走势、成交、持仓情况

图为沪铜指数走势、成交、持仓走势图。(图片来源:北京中期)

图2:沪铜与伦铜走势比较

图为沪铜与伦铜走势比较图。(图片来源:北京中期)

图3:LME现货/3月期升贴水与库存变化

图为LME现货/3月期升贴水与库存变化走势图。(图片来源:北京中期)

图4:LME库存与注销仓单

图为LME库存与注销仓单走势图。(图片来源:北京中期)

图5:LME持仓量与价格

图为LME持仓量与价格走势图。(图片来源:北京中期)

图6:

图为沪铜与LME铜比值走势图。(图片来源:北京中期)

二、全球铜需求仍显旺盛

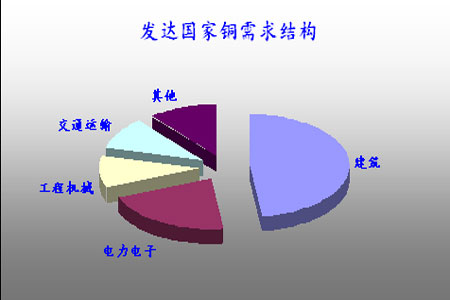

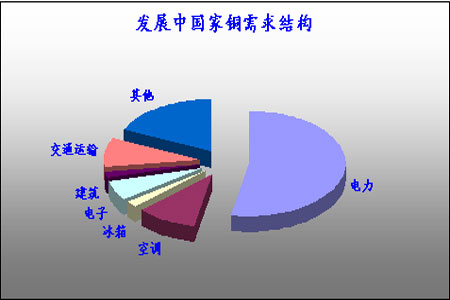

全球铜需求主要集中产业为建筑业、电力、家电等行业,下图分别列出了发达国家及发展中国家铜需求所占的百分比。

图15:发达国家铜需求

图为发达国家铜需求走势图。(图片来源:北京中期)

图16:发展中国家铜需求

图为发展中国家铜需求走势图。(图片来源:北京中期)

(一)建筑房地产行业逐步复苏见底

金融危机起源于美国房地产泡沫破裂,而房市也自然成为重灾区,许多高价买房者被套牢,无力承担的房奴们最后只剩卖房乃至房屋被止赎的悲惨途径。

在经历了近3年的泡沫房市后,尽管美国房价仍在节节走低,但另一个指标——房屋销售量则似乎有走好的迹象。NAR的数据显示,美国旧房销售量11月份比前一月增长7.4%,经季节调整按年率计算为654万套。销售活动处于2007年7月份(销售573万套)以来的最高水平。美国商务部公布的10月份新房开工量虽然下滑10.8%。但抵押贷款利率仍然很低,商业银行信贷并没收紧,加上首次购房者的税收优惠政策延期将会使未来几个月的销售回升。美国房价仍在大幅回调,销售量下滑幅度则有所放缓,这就牵涉到一个关键性问题,美国房市是否已经触底。经过长达两年多的房价暴跌,美国房市可能确实已向底部靠拢,至少从最近销售量反弹可以看出,最糟糕的状况已经过去。

如果说美国房市目前出现企稳迹象,美国政府推出的首次购房免税8000美元的刺激措施可谓作用巨大。但经济学家们认为,随着该计划到明年4月30日终止,情况并不容乐观。此外,商业地产则可能成为新的危机源。据穆迪商业地产价格指数显示,与2007年的峰值相比,美国商业地产价格迄今已经下跌41%。与住房市场相比,美国商业地产泡沫尚未被挤掉,如果美国金融市场不能复苏,这无疑会加剧商业地产的困境,并导致类似迪拜世界的债务危机。

美国房市能否尽快触底,可能取决于三个因素:第一,如果信贷市场能够就此稳定,经济复苏步伐加快,将有助于房市回稳乃至反弹;第二,尽管美国失业率不急剧恶化,房市应无突然恶化之虞;第三,美国政府可能还将推出一系列刺激房市措施,这将有力遏制房市下滑态势。美国房市是金融危机的策源地,房市如果能够触底,也势必有助于美国经济尽早触底并开始复苏。但考虑到目前美国经济的疲软,即使美国房市真的触底,离走出谷底可能还有相当长一段时间。

图17:美新屋销售数据

图为美新屋销售数据走势图。(图片来源:北京中期)

图18:美新屋开工率

图为美新屋开工率走势图。(图片来源:北京中期)

图19:美房屋价格指数

图为美房屋价格指数走势图。(图片来源:北京中期)

国内房地产市场经过短暂调整,重拾升势,主要得益于投资的拉动,1-8月,全国完成房地产开发投资21147亿元,同比增长14.7%,增幅比1-7月提高3.1个百分点,比去年同期回落14.4个百分点。2009年8月份,国房景气指数为100.08,比7月份提高2.07点,重返景气区间。房地产行业的复苏势头正变得更加强劲,销售面积和新开工面积较去年同期强劲增长,而土地开发面积一年来也首次出现正增长。而另一方面,8月份全国土地供应连续7个月增长的态势出现停滞,地块推出量比上月有所回落。房地产开发投资的大幅增长也是拉动国内固定资产投资增速回升的一个主要原因,房地产投资已成为经济增长的主要动力。

图20:1991年至今国房景气指数

图为1991年至今国房景气指数走势图。(图片来源:北京中期)

(二)中国电力家电行业

国家统计局公布的最新统计结果显示,11月份,全国发电量3234亿千瓦时,同比增长26.9%,增幅比上月提高9.8个百分点。其中,火电增长38.8%,水电下降23.3%。1-11月,全国发电量32916亿千瓦时,同比增长5.2%,增幅同比回落1.6个百分点。据行业统计快报,1-11月全社会用电量同比增长4.8%,增幅同比回落1.9个百分点。

在我国,铜的消费行业主要为机械设备、电力电子等,其中电力设备制造行业中的电缆电线、电机、输变电设备、发电设备以及二次设备占铜消费总量的 40%以上。09 年以来电力行业固定资产投资规模持续攀升,1-10 月份投资额同比增长 21.10%。 预计 2009 年-2010 年电力行业投资完成额将达到 10800 亿元和 13000 亿元以上,对上游相关电力设备的需求保持较高水平。

从 09 年前 10 个月数据来看,2009 年电力行业固定资产投资实际完成额增速整体高于 07 年和 08 年水平,显示我国电力建设步入快速发展期。铜需求在国内电网扩张期将对铜价(59220,2900.00,5.15%)形成较强需求支撑。

图21:国内全社会用电量增速

图为国内全社会用电量增速走势图。(图片来源:北京中期)

图22:国内总发电量增长率

图为国内总发电量增长率走势图。(图片来源:北京中期)

家用电器行业是我国铜消费主要产业,2010 年,在“家电下乡”、“家电以旧换新”、“节能惠民工程”等产业政策的有利支持下,我国农村市场快速启动,城镇市场产品升级换代的步伐不断加快;同时房地产市场继续转好,出口复苏预期不断增强的环境之下,我国家电行业仍有较大的成长空间。

2009年前三季度,我国电冰箱产量累计达4155.95万台,比去年同期同比增长17.53%;销量累计完成 3480.93 万台,比去年同期同比增长 22.75%。截至到 2009 年 9 月底,我国电冰箱库存仅为 142.34 万台,较去年 9 月底数同比下降 26.74%。

2009 年前三季度,国内洗衣机总产量 2916.78 万台,比去年同期同比增长 2.74%;前三季度,国内洗衣机总销量 2868.69 万台,比去年同期同比增长 1.89%;截至 9 月底,洗衣机库存为 388.82 万台,较去年 9 月底同比增长 7.03%。以上数据与前两年同期相比,增长幅度均表现为大幅收窄。

2009 年前 10 个月,我国家用空调总产量为 5427.96 万台,较去年同期同比下滑 5.29个百分点;总销量 5644.63 万台,较去年同期同比下滑 5.4 个百分点。截至 2009 年 10 月底,家用空调库存为 699.12 万台,较去年同期同比下降 22.04%。

近几年来,中国经济快速增长,人均 GDP 在 2003 年突破千美元关口后,于 2008 年接近 3000 美元的水平,但相对收入水平来讲,我国居民家庭家用电器普及率却仍处于一个较低的水平,特别是农村地区的电冰箱、洗衣机和空调三大件的平均普及率还不到百分之三十。未来增长空间非常可观,随着国内促进内需政策的不断落实,家电行业长期稳定增长仍将对铜消费起到推动。

图23:国内家电市场同比数据情况

图为国内家电市场同比数据走势图。(图片来源:北京中期)

点击查看最新行情

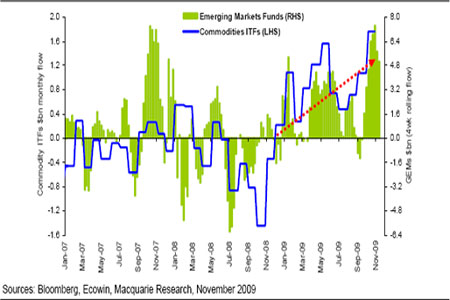

三、基金流入商品市场创纪录水平

基金流入商品指数追踪基金(近似于商品指数基金流入商品期货)在2009年后8-11月里加速,经过七月份趋于温和后。流入在八月份,九月和十月特别强劲– 达到了纪录水平。下面图表描述了商品指标追踪者基金的流入和新兴市场基金的流入,令外一张图显示了更特定的LME成交的基本金属持仓量和价格数据 (上升的持仓量和价格意味着新的多头部位已经建立)。流入商品指数追踪者的基金自今年以来一直是正的 (篮线,月度数据至10月),流入到商品的资金接近纪录水平每个月达50亿美元, 支持下面所探索的数据。每周流入的新兴市场基金 (作为一种风险偏好的衡量) 同样在10月份强劲地回升,11月也是如此。

图24:商品指数追踪者基金流入/流出和新兴市场基金的流入

图为商品指数追踪者走势图。(图片来源:北京中期)

基金流入的速度能保持目前的速率吗? 如果历史是向导,很可能不会。然而,一种预测清库在发达国家渐渐地结束和继续强劲的来自中国的数据,预期会使宏观经济消息的公布和基金流入的正面消息在未来几个月里会继续。此外,金属价格的大部份上涨看来受到了空头回补的推动,LME的持仓量下降,价格上涨。

图25:LME持仓量和金属价格 (金属价格指数) 总体上2009年以来上升

图为LME持仓量和金属价格走势图。(图片来源:北京中期)

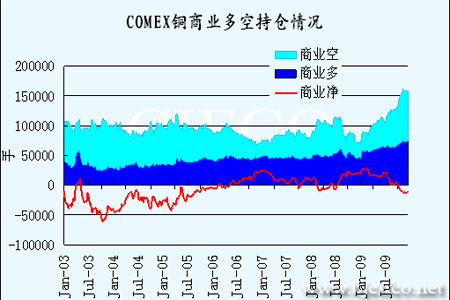

由12月22日公布的CFTC公布的最新美期铜持仓数据可以清晰看出,COMEX期铜净空头持仓在10月下旬转入净多状态,而净多持仓在年底呈现回落态势,目前净多持仓8575手,总持仓相应也出现滑落145637手,铜价大幅高涨后,基金出现获利平仓迹象,基金对于铜市的观点出现一定分歧,但并不排除年底基金进行仓位转换,总体看多格局依旧未变。

图26:美基金净多与铜价走势

图为美基金净多与铜价走势图。(图片来源:北京中期)

图27:COMEX铜商业多空持仓

图为COMEX铜商业多空持仓走势图。(图片来源:北京中期)

图28:COMEX基金多空持仓情况

图为COMEX基金多空持仓情况走势图。(图片来源:北京中期)

第三部分:铜相关数据分析

一、铜全球供需乐观预期仍可支撑铜价

金融风暴剧变过后,中国增加精铜进口量带动铜价出现快速反弹。但是全球除亚洲市场外的铜消费毫无反弹迹象,中国放缓精铜采购速度造成全球交易所仓库铜库存量开始缓慢增加。全球经济的复苏进程将决定今后铜消费的发展趋势。如果欧美经济仍一蹶不振,单凭中国和亚洲市场很难支撑起整个铜市场。短期鉴于智利和非洲铜矿有可能发生的罢工以及美元汇率波动,预计新年期间铜价将维持震荡整理的行情。明年 1 月初的调整商品指数也只会对铜价产生暂时的影响力。

相比较去年年末目前的铜市场相对健康,各项经济指标均显示全球经济已经走出了低谷。11 月底爆出的迪拜信贷危机适时地警示了全球金融体系的脆弱性,并揭示出经济复苏是一个长期而漫长的过程,而且会不定期地出现小插曲考验市场信心。中国和其它亚洲国家(不包括日本)牵头全球经济复苏,美国、欧洲和日本的动作却依旧迟缓。所有迹象显示发达国家的经济现状参差不齐,10 月份德国工厂订单量在过去 8 个月内第一次出现下滑,一份对采购经理人的调查显示 12 月欧洲服务和制造业的发展速度是近两年来最快的一次,11 月采购经理人指数从 53.7上升到 54.2。

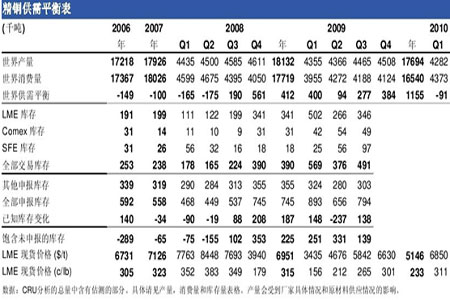

表2:精铜供需平衡表

图为精铜供需平衡表。(图片来源:北京中期)

明年美国和欧洲铜消费商将谨慎采购精铜的预测并不出人意料。欧美地区正在进行年度精铜合同谈判,预计这次谈判会是一场持久战,合同量不会很大,但是合同价会高于 09 年水平。很明显欧美市场的精铜下游消费很难出现显著改观。欧美市场的铜消费最终稳定在较低水平,铜消费反弹将取决于全球经济的变化情况。由于铜下游消费前景不明朗以及铜价维持在高位,与一年前情况不同的是目前铜消费商的库存量并不高。如果明年 1 月份铜消费突然反弹,那些没有签订长单的铜消费商将被迫回归现货市场进行采购。相反,亚洲市场的精铜年度谈判进展相对顺利,中国努力锁定$85/吨的年度精铜升水。

虽然亚洲市场的铜消费出现好转,但是北美和欧洲市场的铜消费仍无起色,因此对欧美市场铜消费复苏一事持保留态度。受到电力和建筑行业消费低迷的影响,美国铜杆消费力持续偏弱。10 月份美国铜杆出货量同比下跌了 17%,预计 11 月份铜杆产量将再次同比下跌 18.8%,09 年前 11 月美国铜杆产量合计减少了 24%。由于去年 11 月美国铜杆生产是最薄弱的一个月,因此造成 09 年 11月铜杆产量的同比跌幅尤为突出。

根据CRU预估的数据显示,2009年全球铜及铜合金管消费量同比下降12.5%至260万吨,其中下降幅度最大的为铜水管,同比下降17.9%至60万吨,主要因住宅及商用建筑行业发展速度下降所致,这也是连续五年铜水管消费量出现下降;2009年商用铜管消费量同比下降10.5%至150万吨,2008年商用铜管消费量比2007年下降2.2%,主要因建筑行业的萎缩以及个人消费支出水平的下降;2009年铜合金管消费量同比下降11.1%至50万吨。

全球铜管按消费领域分为三类,及铜水管、商用铜管和铜合金管,铜水管主要用于建筑行业,商用铜管主要用于空调冰箱的生产,铜合金管主要用于工业机器设备的制造等。

表3:麦格理铜需求预测

图为麦格理铜需求预测表。(图片来源:北京中期)

上表代表了麦格理对于未来铜价走势看法,麦格理认为并不期望价格会下跌太多,因为看到强有力的证据显示,中国铜的主要终端用户需求市场繁荣,不包括中国的需求仍然在进入2010年上半年后有改善的空间。继续对6–24个月内的铜市保持积极的看法,麦格理已经提高了2010年下半年价格预测$7,500/吨,从原来的$7,050/吨($3.40/磅从原来的$3.30/磅), 2011年上半年的价格预测提高至$8,000/吨,从$7,500/吨 ($3.60/磅从原来的$3.40/磅)。

从目前的现货价麦格理的预测提高了15-20% ,2011年上半年的预测价反映了其对潜在铜市场紧张的预测,通过继续强劲增长的中国消费和世界不包括中国在内需求的温和反弹。

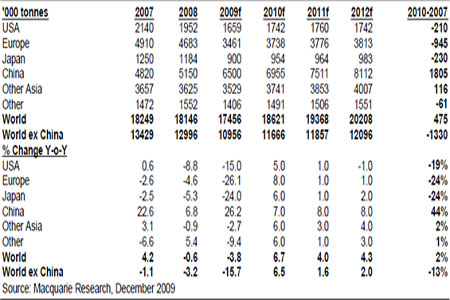

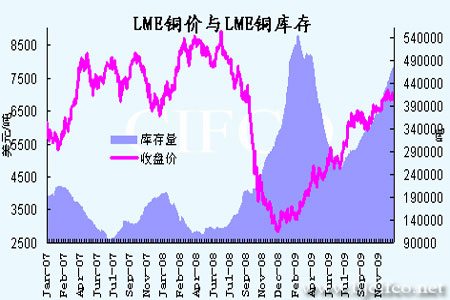

二、全球铜库存持续增加2010年对铜价形成压力

表4:全球精铜库存

图为全球精铜库存表。(图片来源:北京中期)

2009年伴随着铜价的上涨三地库存同步出现上涨局面,上海铜库存全年涨幅102.49%、伦敦铜库存全年涨幅41.21%、纽约铜库存全年涨幅181.61%,这种价格与库存同步上涨的行情历史上并不多见,09年来自于投资需求力量抵消了库存上行所带来的压制,通常情况下,高库存预示着消费不景气,在2010年度库存对于铜价的压制仍将进一步弱化,市场主流资金仍然看好后期金属金融属性,库存自身的传统压力遭到一定的弱化,从资金的角度而言,在充裕情况下,仍旧会忽略库存影响,如资金流动性受到抑制,铜价的库存压力方可起到一定压制。

图29:LME铜价与LME库存

图为LME铜价与LME库存走势图。(图片来源:北京中期)

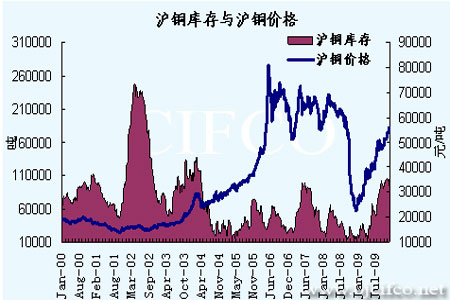

图30:沪铜(59220,2900.00,5.15%)库存与沪铜价格

图为沪铜库存与沪铜价格走势图。(图片来源:北京中期)

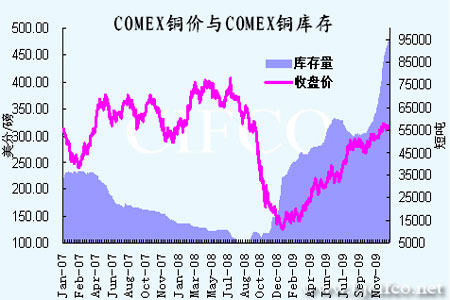

图31:COMEX铜价与COMEX铜库存

图为COMEX铜价与COMEX铜库存走势图。(图片来源:北京中期)

三,中国产量与进出口情况分析

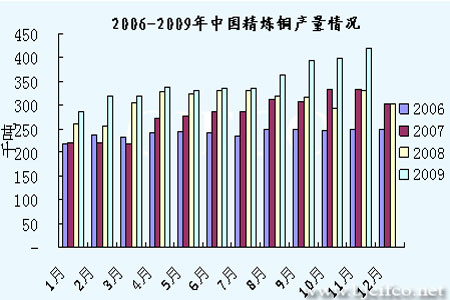

(一)中国精铜产量创年度新高,产能释放缓解国内压力

2009年1-11月精铜产量同比2008年同期上升13.18%,09年11月中国精铜产量达到 42.07 万吨,环比增长 5.4%,同比增长 20.4%,创下历史新高。该数据之前的预期一致,前期铜精矿及废铜进口量的增长已逐渐转化成国内精铜产量的增长;年底生产任务的压力也促使冶炼厂加紧步伐,满负荷生产。这种情况相信将持续到12月,因此12月产量仍将维持高位。

表观消费水平再创新高,从统计数据来看,由于国内精铜产量在第四季度发力,11月精铜产量再创新高。进口量的增加是11月精铜表观消费量回升的主要原因。而从1-11月累计数据来看,09年中国精铜表观消费增速42.70%,势头强劲。

国内冶炼企业12月开工率为87.27%,环比11月的87.50%基本持平,依旧处于年内高位。大型冶炼企业开工率尤为突出,维持在90%以上的水平。这主要是因为大型冶炼企业为完成2009年度计划而加紧生产所造成。这一水平与11月国内冶炼产量相吻合,预计12月国内精铜产量仍将维持高位。产能在2009年逐步释放,2010年产能有望持续,但总体而言由于国内产能已经维持在较高的开工率,明年产能的供应有望在维持在今年水准或小幅攀升,固定资产投资拉动的产能扩张仍将会提供稳定的产能供应,供给仍将会十分充裕。

图32:2006-2009中国铜产量数据

图为2006-2009中国铜产量数据走势图。(图片来源:北京中期)

(二)中国精铜进口创纪录水准,2010年将难以持续

进口情况,全年来看中国进口的超常放大令铜价得到巨大的支持,09年1-11月,中国精铜进口高达294万吨,同比08年同期涨幅高达135.2%,中国的大幅度进口挽救了至08年金融危机以来的铜价的下跌,中国进口拉动令铜价再次进入新一轮库存周期。中国11月份精炼铜进口量环比上升10%,并创2007年5月来单月最高,因国内废杂铜供应收紧,且贸易商增加长期供应协议下的进口。中国11月进口141,728吨精炼铜,较去年同期上升37.72%,较10月环比增加9.9%。今年1-11月累计进口1,244,848吨,同比减少9.86%。中国11月精炼11月中国进口未锻造铜及铜材29.02万吨,环比增长10.3%,同比增长33.6%。

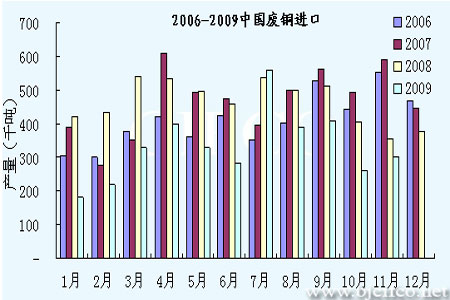

从废铜进口方面来看,09年1-11月废铜进口总量为366.5万吨,同比去年大幅下降29.5%,废铜的进口不畅也是精铜进口激增的另一个主要原因。海关对货柜的查处力度加大,进口量维持低位。但11月底开始,废铜进口紧缺的情况略有缓解,货柜逐步从港口放行。但因比值倒挂和铜价震荡的制约,预计进口量回升有限,12月废铜进口预计在30-35万吨之间铜表观消费量升至478,052吨,10月份为422,933吨,表明尽管因全球金融危机导致需求疲弱,但精炼铜消费仍上扬。精铜的进口弥补了废铜的缺口,年底临近备库,这也是年末进口出现反弹的主要原因,2010年仍充满了较强不确定性,如春节后无法有效提振铜市需求,后期这部分进口铜,将再度打压国内沪铜价格,因此进口恢复并不代表着国内需求的回暖,系统性风险仍然存在,预计2010年国内进口较难维持2009年水准。

图33:2006-2009中国精铜进口

图为2006-2009中国精铜进口走势图。(图片来源:北京中期)

图34:2006-2009中国废铜进口

图为2006-2009中国废铜进口走势图。(图片来源:北京中期)

第四部分:铜后市展望

回顾2009年,铜价依托于宏观经济转暖等多方面因素呈现出波澜壮阔的V型反转走势,2009年宏观经济见底回稳,2010年宏观经济有望保持稳定增长,市场主要国家货币流动性仍充裕,国内M1增速在9月份超过M2增速,历史上1999年下半年和2000年,以及2007年,都出现M1增速大于M2,这虽然有利于经济持续活跃,但也会进一步引发出通胀忧虑,而这种通胀会延迟6个月出现,在2010年存在着通胀预期,09年铜价的走势已经体现投资需求的特质,投资需求的拉动成为铜价上涨的主要因素之一,但这种炒作部分透支了铜价涨幅,主要国家仍未回收流动性,在通胀出现后,各国有望迎来回收流动性的加息周期,那时金属市场有望迎来高位震荡,关注后期流动性回收时机,在2010年投资需求拉动仍会较为明显。

铜市下游需求仍强劲,各国在2010年仍要加大民生投入,基础设施建设有望持续推动铜需求。在中国率先复苏的带动下,各国的经济领先指标以及PMI数据已经逐渐走出谷底,考虑到中国高价储备铜的可能性较小,源至于发达国家的铜需求有望弥补2010年中国进口下滑留下的缺口,整体需求方面仍有一定保证。

2009年房地产市场的走稳也是维持铜价主要动力,特别是中国房地产市场持续火爆,美国及迪拜房地产事件作为前车之鉴,虽然中国已经开始着手降温房地产市场,但是房地产市场在2010年度调整幅度有限,我们在宏观报告中指出房地产周期为18-20年,我国目前仍处于黄金增长期,房地产行业仍将保持稳定增长。

从新一年度的铜冶炼TCRC加工费的谈判中可以看出,精铜矿供应仍偏紧、精精矿品位不断下降、开采难度加大,同事罢工因素随着铜价高企也不断滋生,成本提升也将后期给予铜价支撑。

展望2010年铜价走势,综合以上基本面分析,铜价仍然处于需求旺盛供应偏紧情况之中,沪铜接近6万元,铜价整体格局是宽幅震荡向上,底部逐渐抬升,年内目标位可以看至8万元,下方强支撑45000元附近。

暂无评论